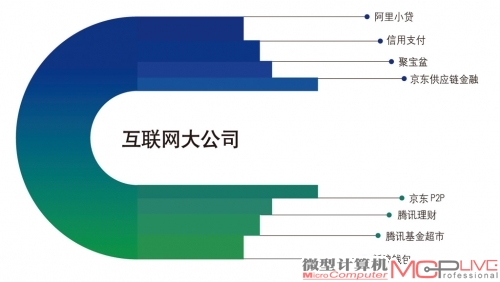

浅析互联网的金矿与风险

低风险的余额宝

在传统金融业正闹钱荒之际,余额宝之所以能够快速发展,其实很简单,对于用户而言,就是两个字:收益。先看看一个普通网民的感受:“我9月开始接触余额宝,第一次试水1500元,还信用卡的钱,活期利率是0.35%,余额宝7天年化收益当时是3.8%。在比较了活期和余额宝的收益后,我迅速把活期上的钱投入余额宝。吼吼,别拿虾米不当海鲜,小钱也是钱啊!”

余额宝在金融理财领域创造了三个先例:一是前所未有的低门槛,1元钱也可以认购,适宜那些“小钱”、“散钱”的用户们理财。不像许多传统银行推出的理财产品,动辄5万、10万起步,让许多人望而却步。二是毫无限制的灵活性,随投随取,支付宝余钱转入余额宝,天天有收益,购物时又能从余额宝直接支付。三是较高收益性,2013年银行一年期定期存款利率是3.5%左右,余额宝的7天年化收益为3.8%左右,相比活期存款,余额宝的收益更加明显。市场货币基金和存款有一定的相似度,2013年上半年货币基金7日年化收益均值已达3.58%,收益率超过一年定期存款。

数据显示,2012年,支付宝日交易金额约为45亿元,沉淀资金约300亿元。假设支付宝8亿注册用户有10%为活跃客户,余额宝潜在客户就达8000万,按户均余额2000元计算,余额宝潜在规模约为1600亿。把如此庞大的潜在资金盘活,不仅是对用户的一种回报,也是对投资市场的一大贡献。收益相对较高且兼顾方便灵活,遇到这样的好事,风险问题不得不再一次提及。

互联网淘金风险不可忽略

在谈论余额宝的风险之前,我们有必要搞清楚余额宝到底是怎样一款产品以及它建立的动机。余额宝的模式是整合基金的货币功能和网络支付的优势,结合了储蓄和理财的双重性质,开创了一条货币基金销售的全新渠道。作为货币基金,天弘基金虽然收益较低,但相比股票型基金和债券型基金的风险更小。

搞清楚余额宝的产品类型之后,我们将要考虑的是它的建立动机。根据《支付机构客户备付金存管办法》,支付宝注册资本金正日益受到备付金规模所带来压力。根据央行相关规定,支付机构的实缴货币资本与客户备付金日均余额的比例,不得低于10%,其中实缴货币资本是注册资本低限额。这意味着,第三方支付暂存周转的客户资金越多,其需要另外准备的保证金也就越多。而推出余额宝之后,用户将钱从支付宝转入余额宝是进行货币基金的购买。钱由基金管理,本身转变成了一种投资,和支付宝有了区分,从而可以降低支付宝备付金的比例。同时,支付宝一直无法给用户支付利息,这是限制它资金规模的一个重要因素,余额宝通过货币基金高于银行利息的收益,吸引更多客户将资金从银行转移至支付宝。

余额宝作为一款创新的货币基金产品,面临的风险同普通货币基金有很多相同之处,主要来自于政策、法规方面,对此,金融、法律及电商人士也给出了各自的见解。

经济之声特约评论员、知名财经评论人余丰慧认为:余额宝本质上归类于第三方结算支付产品上的一个创新。但是它不作为存款、也不作为其他的什么基金,余额宝是以支付宝为基础的通道,在支付宝和余额宝两站之间建立起一个桥梁和通道。给支付宝里面大量的沉淀资金一个增值的通道。

在法律法规方面,目前余额宝同样面临问题,虽说2012年5月支付宝获得了基金支付牌照,但没有获得基金销售牌照。余额宝借助天弘基金实现基金销售功能的做法,是在打擦边球。一位资深法律人士指出:余额宝并没有提醒用户货币基金的投资风险,这同样是余额宝发展过程中需要迈过的一道坎。一旦余额宝用户因收益发生争执,法律纠纷很难避免,由此引发的影响很难估计。人民银行金融消费权益保护局局长焦瑾璞表示:“余额宝本质上是一种基金产品,风险提示有待改进。”济安金信基金评价中心分析师田熠同样也表示:“尽管有渠道和其他方面的创新,余额宝本质上是监管部门“新批”了一只货币基金。”

货币基金作为基金产品的一种,并不等同于保本的银行储蓄,依然存在亏损的可能。进入7月以来,余额宝日益回落的收益率引来众多用户质疑,从五月初高达6%至7%的七天年化收益率,跌至近几日的4.4%甚至更低,不少用户开始担心,余额宝是否昙花一现,继续投资是否会跌至亏损?

我们再来看一个来自美国的1个案例:PayPal是总部设在美国加州、拥有全球2.2亿活跃用户的国际贸易支付工具。1999年底,PayPal结合在线支付和金融业务,开创性地创建了货币市场基金。2007年,PayPal货币基金与第三方支付机构合作,从事支付汇款业务,规模一度达到10亿美元的巅峰。2008年,金融危机爆发,美国货币市场基金收益水平降至0.04%,仅为2007年高峰(5%)的零头。PayPal货币基金自然受到冲击,随着收益的锐减,规模不断缩水,及至2011年7月,PayPal货币基金以清盘而告终。PayPal给出的解释是,基于市场条件,保留该基金将难以给客户带来金融优惠。

对于PayPal货币基金的结局,美国联邦存款保障委员会(FDIC)新闻发言人汉曼德表示,“PayPal和其他第三方支付机构都没有银行执照,也不受联邦存款保障委员会的监督”。汉曼德特别指出:“货币基金是一种投资,不是受保障的存款。”

事实表明,PayPal货币基金的收益并没达到投资者的预期。截至2009年底,投资PayPal货币基金10年,除去管理费,累计平均净回报为每年2.87%,如果投资3月期美国国债,10年来的平均回报率为3%。

被称为“ 美版余额宝”的PayPal在货币基金市场上的起落,也是值得支付宝用户参照的一个借鉴。

写在后

综上所述,应当肯定,比特币、余额宝等互联网理财产品是互联网金融的一大创新,颠覆了我们脑海中的传统互联网印象。余额宝虽然可以称为一款创新型货币基金,但和普通基金仍然存在差异:大不同之处在于普通货币基金购买后只能赎回,没有其他用途。而余额宝不仅可以获得收益,还可以消费支付,且支持实时转出,让用户的资金更加灵活。

我们也可以看到,这种创新对于传统金融行业同样带来冲击,尤其是银行业。传统金融必须变革,为用户提供更好的服务、更好的回报,才是生存发展之道。

更重要的是,网民应该认识到任何投资都存在风险。尽管互联网金融让我们足不出户就可以实现理财,但目前互联网金融这一块仍属于政策的“盲区”。

编辑点评:

马克·吐温的《苦行记》描述了当年的美国西部淘金热,从名字就可以看出,这并非是一趟舒适的旅程。诚然,互联网确实孕育着极大的财富,但是它的不可预见性也恰恰隐藏着未知的风险。互联网淘金,不论是企业还是用户,盲目跟进断然不可取。